12.09.2019 Alan Yatırım - Şirket Raporu

Aksa Enerji Şirket Raporu

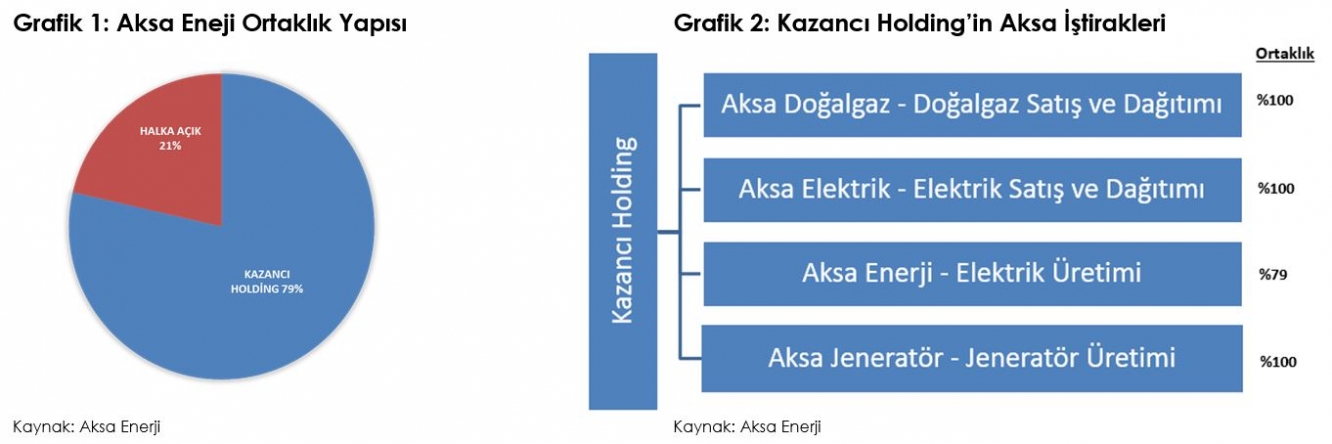

ÖZET BİLGİLER 1997 yılında kurulan Aksa Enerji, elektrik üretim faaliyeti göstermektedir. Şirket Kazancı Holding iştiraki olarak kurulmuş olup, 3’ü yurtiçi, 1’i KKTC ve 3’ü Afrika’da elektrik üretim santrali bulunmaktadır. Şirketin yurtiçi ve yurtdışı toplam kurulu güç kapasitesi, 2018 yıl sonu itibariyle 2061 MW toplam kurulu güç ile 15,143 GWs toplam elektrik satışı gerçekleştirmiştir. Afrika’da gerçekleşen elektrik üretimleri, akaryakıt elektrik santralleri segmentinde olup, Mali, Gana ve Madagaskar olmak üzere 3 ülkede elektrik üretimi ve satışı faaliyetlerini yürütmektedir. Şirketin %21’i halka açık olup, yaklaşık 290 milyon US$ piyasa değerine sahiptir.

ŞİRKET FAALİYETLERİ

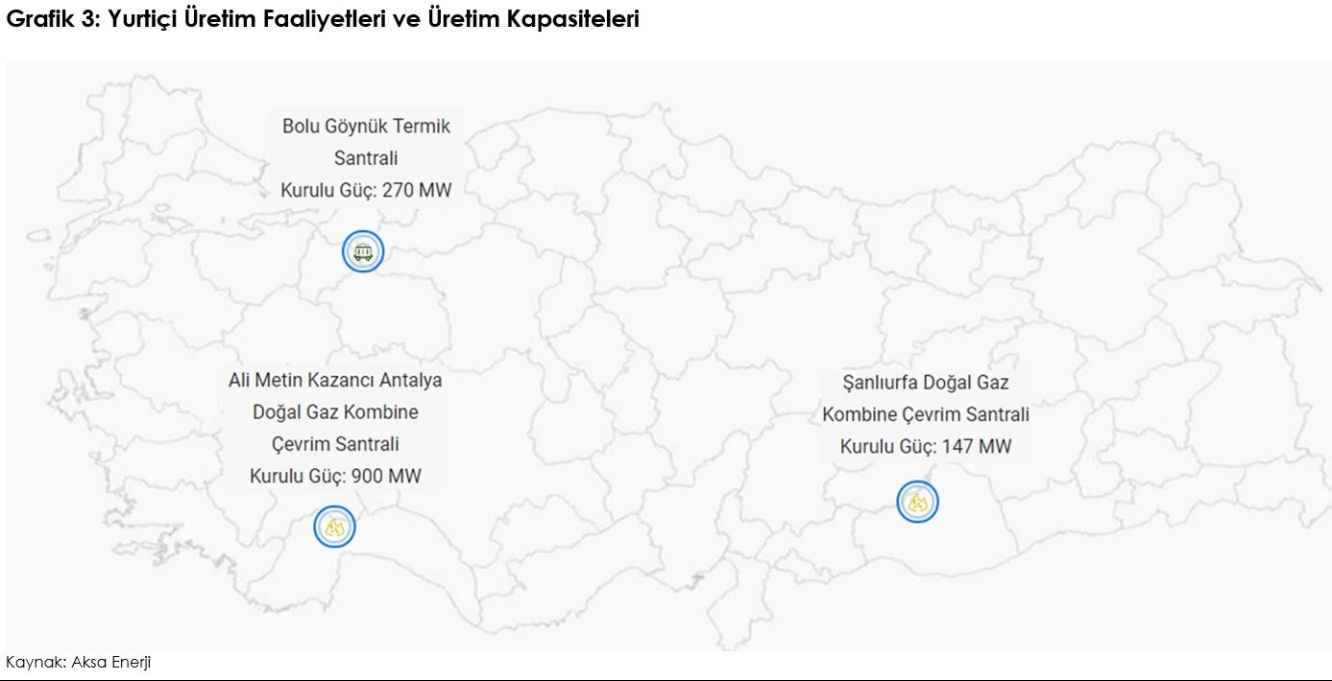

Yurtiçi Faaliyetleri

Türkiye, içinde Bolu, Antalya ve Şanlıurfa’da elektrik santralleri bulunan şirket toplamda yurt içinde 1317 MW kurulu güç kapasitesine sahiptir. Şirketin Bolu’da 270 MW kurulu güç kapasiteli Termik Santrali, Antalya ve Şanlıurfa’da ise 900 ve 147 MW’lık Doğalgaz Kombine Çevrim santralleri, faaliyetlerine devam etmektedir.

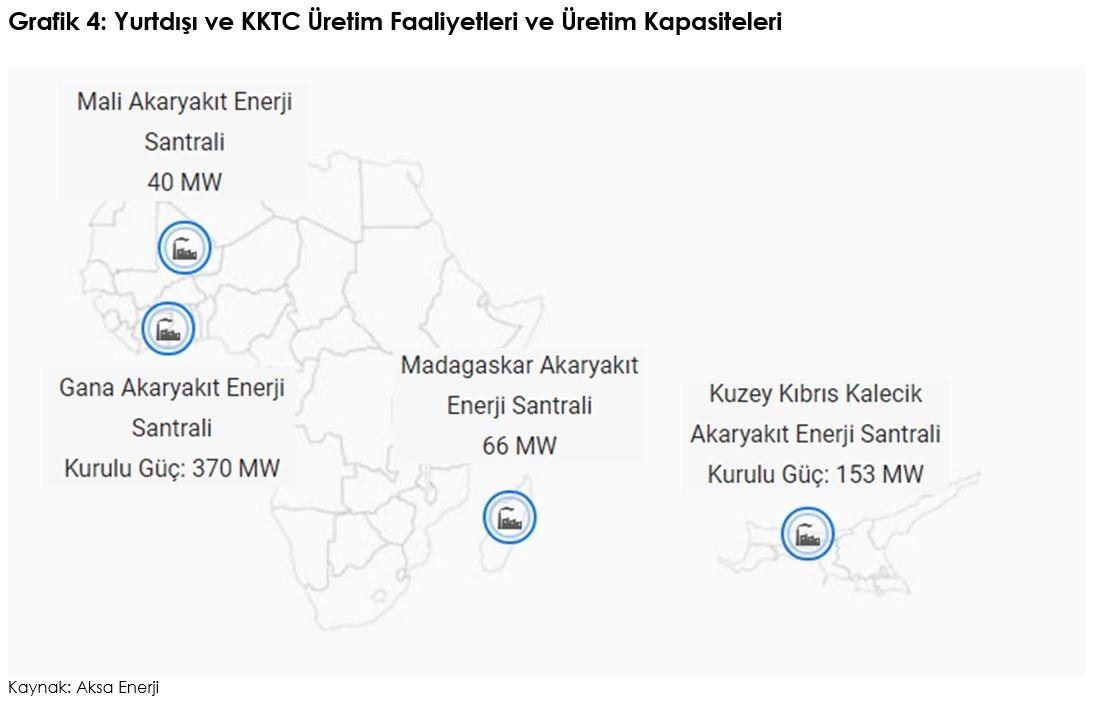

Yurtdışı ve KKTC Faaliyetleri

Aksa Eneji, yurtdışında Gana, Mali ve Madagaskar olmak üzere 3 Afrika ülkesinde elektrik üretim ve satış faaliyetlerini sürdürmektedir. Operasyonel gelirlerin yaklaşık %25’ini oluşturan yurtdışı santralleri (KKTC hariç), mevcut yurtiçinde atıl durumda olan önceki santral ekipmanlarından kurulmaktadır. Böylelikle şirket yaklaşık ortalama 3 yıl olan inşaat süresini daha kısaltılıp 1 yılın altında bir kurulum süresi ile acil elektrik üretimi ihtiyacı olan ülkelere cevap verebilmektedirler. Ancak şirket hükümetler ile garantili alım prensibinde anlaşma yolunu tercih etse de bunun ile birlikte yurtdışı finansal kurumlardan olabilecek teminat mektubu gibi garanti yöntemleriyle riskini minimize etmektedirler. Şirket 2019 ve sonrası için Senegal, Gine, Gabon, Angola, Çad, Burkina Faso, Benin, Kamerun, Endonezya ve Tanzanya gibi ülkelerde potansiyel fırsatları takip ettiklerini analist toplantısında ve sunumlarında belirtmişlerdir.

Gana Akaryakıt Elektrik Santrali : Şirket 2017 yılında Gana hükümeti ile 6,5 yıl süreli garantili elektrik satış anlaşması imzalamış olup, kurulu güç kapasitesi 370 MW seviyelerindedir. Bu üretim kapasitesi Gana’da üretilen toplam elektrik yaklaşık %8’ini oluşturmaktadır ve mevcut kurulu kapasite ile popülasyonun %22’sinin elektrik tüketim ihtiyacını karşılayabilemektedir. Samsun Doğalgaz Kombine Çevrim Santrali, Gana Hükümeti ile yapılan anlaşma çerçevesinde akaryakıt santraline dönüştürülüp 9,5 ay içinde Gana’da kurulumu tamamlanmıştır ve üretime başlayabilir hale getirilmiştir. Aksa Enerji, bu santralin %75’ine sahiptir.

Madagaskar Akaryakıt Elektrik Santrali : 2017 yılının ortasında ilk faaliyete geçen santral, 66 MW kurulu güç kapasitesine sahiptir. Şirket Madagaskar Hükümeti ile yapılan anlaşma çerçevesinde Gana’da olduğu gibi ABD doları cinsinden belirlenmiş olan elektrik satış tarifesini garantili satış yöntemini burada da gerçekleştirmiştir. 20 yıl süreli garantili satış çerçevesinde şirketin %58’i Aksa Enerji’ye ait olup, %42 oranında ise yerel kurduğu Aksaf Power Ltd.’ye aittir. Lisans, izinler ve diğer tedarik materyalleri Madagaskar’ın devlet şirketi olan Jirama tarafından karşılanmaktadır. Santralin kurulumunda Hakkari, Siirt, Akköy ve İdil2 santrallerindeki ekipmanlar kullanılmıştır. Ülkedeki üretimin tam kapasitede %8’ini karşılayabilen şirket, popülasyonun %39’luk elektrik talebine cevap verebilir.

Madagaskar CTA-2 Akaryakıt Elektrik Santrali : 2018 yılında Madagaskar Akaryakıt Elektrik Santrali yanında yer almaktadır. 24 MW’lık kurulu güç kapasitesi bulunan santral, ülke adına işletilmekte olup, Jirama ile 5 yıl süreli ABD cinsinden garantili alım sözleşmesi gerçekleştirilmiştir. Lojistik olarak Madagaskar Santralinin avantajlarından yararlanmaktadır.

Mali Akaryakıt Elektrik Santrali : Mali’nin başkenti Bamako’da 2017 yılının ortasında faaliyete geçen santral, 40 MW’lık kurulu güç kapasitesine sahiptir. Garantili alım süresi 3 sene olup, Euro bazında tarife konusunda anlaşılmıştır. Santralin kurlumunda Mardin Santrali’ne ait ekipman kullanılmış olup, santalin kurulumu 6 ay sürmüştür. Lisans, izinler ve diğer ihtiyaç materyaller Énergie du Mali tarafından sağlanmaktadır. Santral, ülkenin kurulu güç kapasitesinin %9’unu oluşturmaktadır.

Kuzey Kıbrıs Kalecik Akaryakıt Elektrik Santrali : 2003 senesinde kurulmuş olan santral, 153 MW kurulu güç kapasitesine sahiptir. 2003 yılında 5 senelik ABD bazında yapılan garantili satış anlaşması 2008 yılında 15+3 yıl olarak 2027 yılına kadar uzatılmıştır.

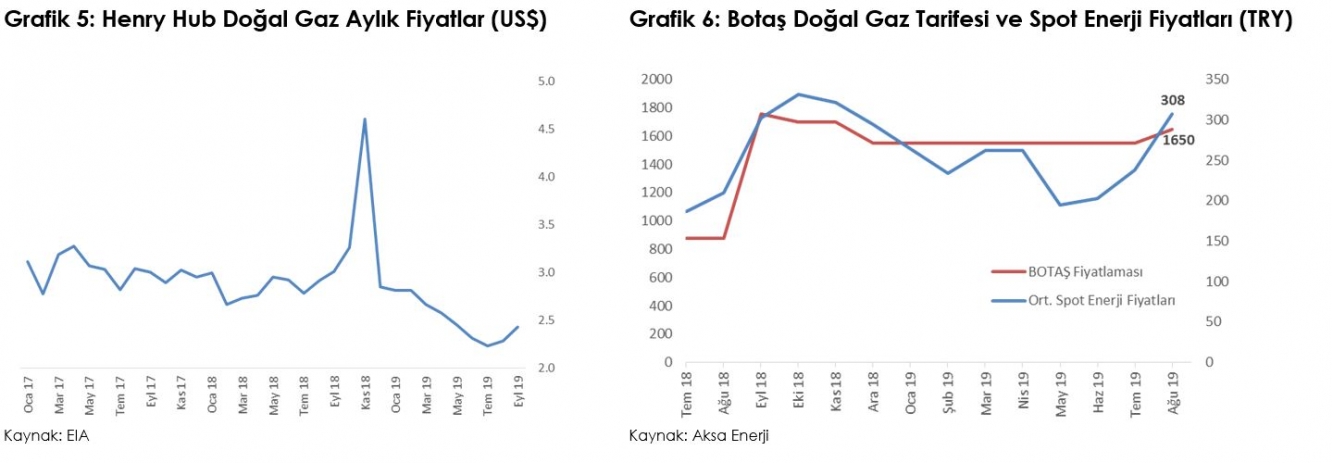

Global Pazar ve Türkiye

Global enerji pazarında ABD-Çin arasındaki ticaret savaşları, Avrupa bölgesindeki belirsizlikler, global jeopolik riskler ve en önemlisi bunlara bağlı olarak beklenen global resesyon endişesi, enerji fiyatlarında aşırı dalgalanmalara sebep olmaktadır. Uzun vadeli olası global resesyon ihtimalinde, talebin azalmasına bağlı olarak enerji fiyatlarında aşağı yönlü bir hareketlenme olabilir. Şu günlerde ABD ve Çin’in karşılıklı koydukları vergiler ile Çin tarafındaki üretim azalması ve bunun akabinde Çin’in en azından iç talebi canlı tutmak adına aldığı önlemlere rağmen, yıl başından beri enerji fiyatlarındaki mevsimsellik etkisi ile beraber aşağı yönlü dalgalanma devam etmektedir. Türkiye tarafında ise 2018 Ağustos ayında yaşanan döviz sıçraması ile paralel Botaş tarafından yapılan fiyat artışı gözlemlenmiştir. Artış sonrası yurtiçi bazlı talebin yatay seyretmesi ve yenilenebilir konusunda gelişmeler, fiyatlamanın yıllık bazda yatay kalmasını sağlamıştır.

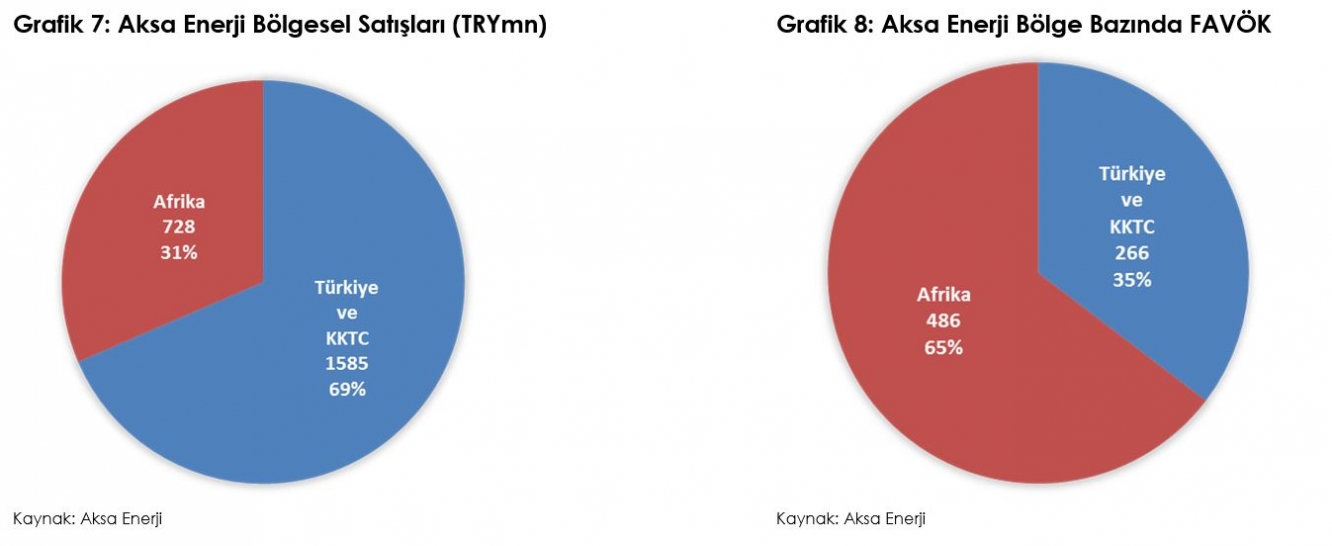

Finansallar ile Operasyonel Bazda Aksa Enerji

Şirketin, yurt içi ve yurt dışı kurulu santrallerinde MW ve ciro bazında yaklaşık %67’lik kurulu gücü yurtiçinde ve TL bazlı getiri sağlamaktadır. KKTC ve yurt dışı yani yaklaşık %33’lük kurulu gücü ABD doları ve EURO bazlı garantili alım anlaşmaları çerçevesinde devam etmektedir. Döviz bazında şirketin operasyonel karlılığa baktığımız zaman bu 3’te 1’lik yurt dışı ve KKTC kısımı, şirketin operasyonel kar’ın %74’ünü oluşturmakta yani şirket yurtdışı faaliyetlerinden daha fazla operasyonel kar sağlamaktadır. Karlılık açısından yurt dışının yurt içinden daha fazla kar marjına sahip olduğu ancak içinde bölgenin ve ülkelerin risk primininde bulunduğu unutulmamalıdır.

Şirketin FAVÖK performansını döviz ve santral cinsinden incelediğimiz zaman Afrika bölgesindeki faaliyetlerin karlılığı yine aynı şekilde göze çarpmaktadır. Şirket 2019 ilk dönem TL cinsinden %26 TL getiri sağlarken dövizlerden getirisi %74 seviyelerindedir. Aynı şekilde FAVÖK kırılımında şirketin %9’luk getirileri yurtiçindeki Doğal Gaz santrallerinden gelirken, %17’si kömür santralinden, geri kalan %74’ü ise KKTC ve Afrika bölgesindeki Akaryakıt santrallerinden gelmektedir. Şirket geçen yılın aynı dönemine göre karşılaştırma yaparsak %22 FAVÖK marjini ile faaliyetlerini sürdürürken bu yılın aynı döneminde FAVÖK kar marjını %33 seviyelerine çekmiştir.

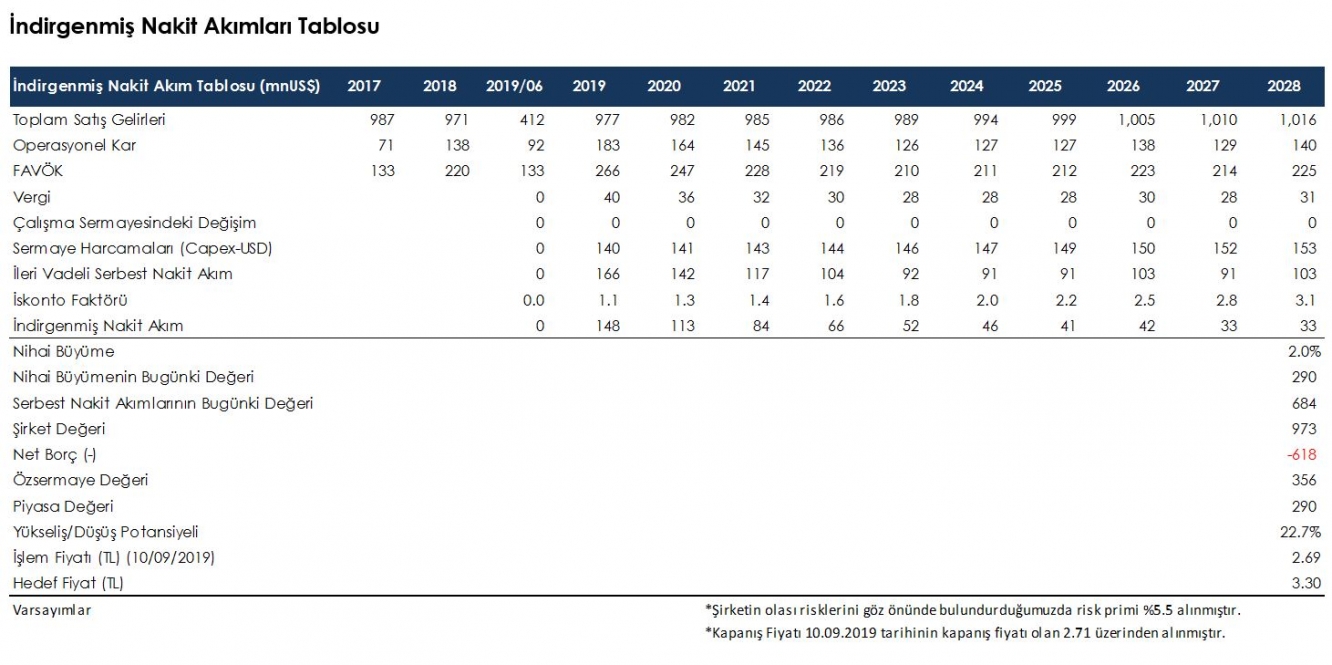

DEĞERLEME

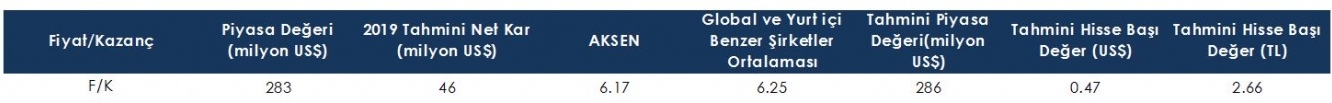

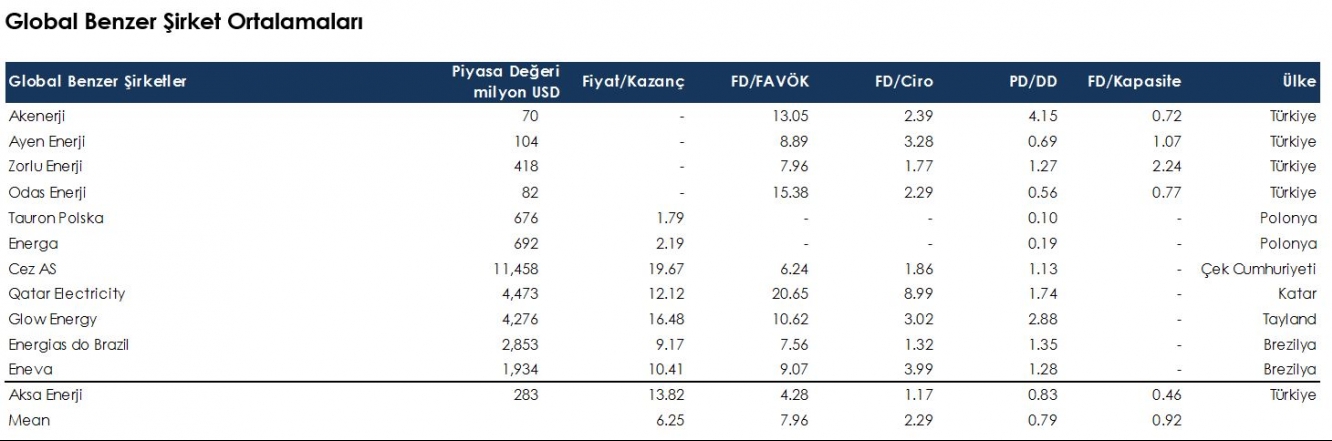

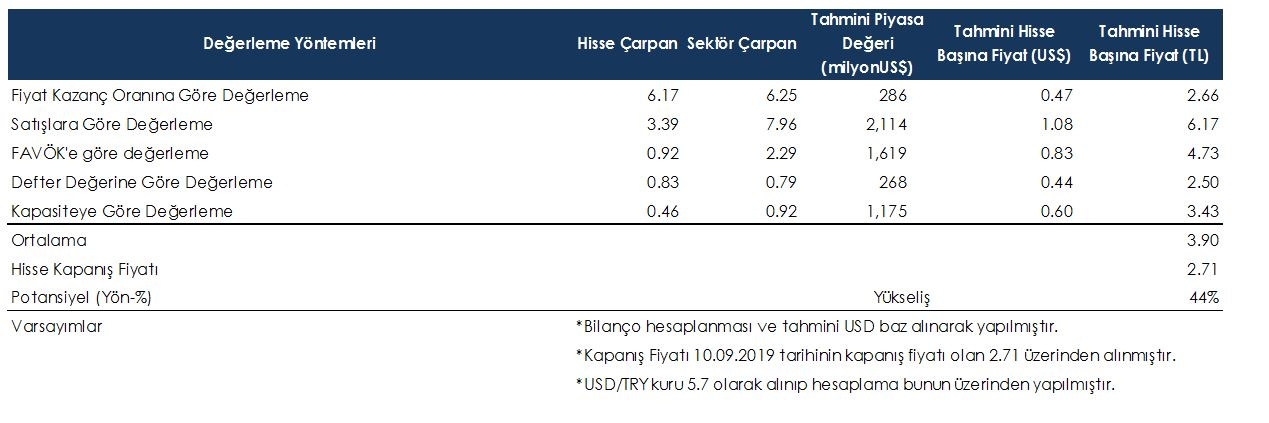

Fiyat Kazanç Oranına Göre Değerleme

Aksa Enerji, 2019 Haziran dönemi sonunda 19 milyon US$ ve yıllık bazda net kar açıklamıştır. Fiyat/Kazanç çarpanından tahmini hisse başı değer hesaplamasın sadece yurt dışı benzer faaliyetler gösteren şirketler ile karşılaştırarak yaptık. Şirketin çarpanını global benzer şirketler ortalama çarpanları ile karşılaştırdığımızda %1 iskontolu işlem görmekte olup, tahmini hisse başı değerini 2.66 TL olarak hesaplamaktayız.

FAVÖK'e göre değerleme

Şirket, 2019 ilk yarıyıl dönemini 133 milyon US$ FAVÖK açıklayarak kapatmıştır. Şirketin değeri göz önüne alındığında Firma Değeri/FAVÖK rasyosu 3.39x ve global yurt içi ve yurt dışı benzer şirketler ortalaması birlikte alınarak 7.96x olarak hesaplanmıştır. Buna göre şirket yüzde 51% iskontolu olmakla beraber tahmini firma değerini 2.114 milyon US$ ve tahmini hisse değerinin ise 6.17 TL olması gerektiği hesaplanmıştır.

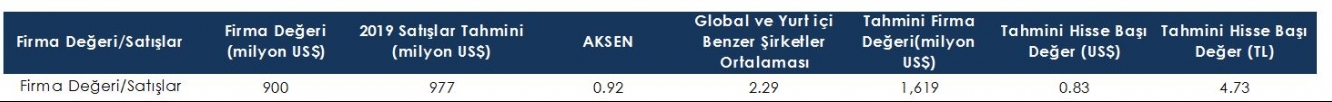

Satışlara Göre Değerleme

2019 ilk yarıyıl sonu itibariyle 412 milyon US$ ciro yapmış olan şirket 2019 satışlarının pozitif seyir ile 977 milyon US$ seviyelerinden tamamlamasını tahmin etmekteyiz. Şirketin Firma Değeri/Satışlar rasyosunu 0.92x hesaplamaktayız ve global ve yurt içi benzer şirketler ortalaması ile karşılaştırdığımızda şirketin yaklaşık %60 iskontolu ve tahmini hisse değerini ise 4.73 TL olarak bulmaktayız.

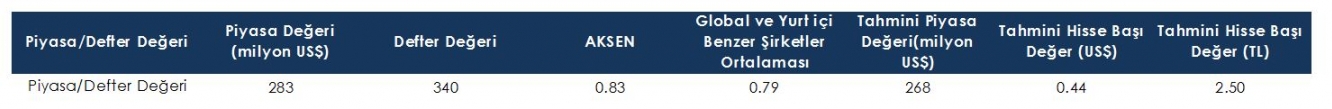

Defter Değerine Göre Değerleme

Şirketin özsermayesi yaklaşık 340 milyon US$ olarak açıklanmış olup, şirketin çarpanını global yurt içi ve yurt dışı benzer şirketler ortalama çarpanı ile karşılaştırdığımızda %5 primli işlem görmekte olup, tahmini hisse başı değerini 2.50 TL olarak hesaplamaktayız.

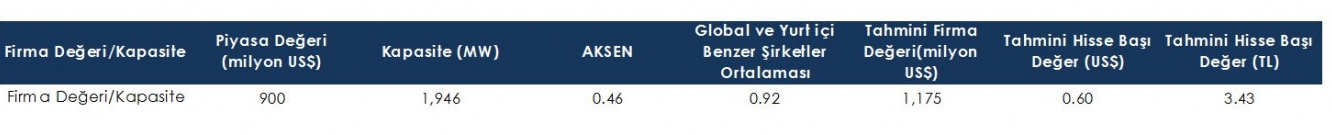

Kapasiteye Göre Değerleme

Şirket yurt içi ve yurt dışı kurulu güç kapasitesi olmak üzere yaklaşık 1,946 MW üretim kapasitesine sahip olan şirket, MW başına yaklaşık 461 bin US$ şirket değeri yaratmaktadır. Yurt içi benzer şirketlerin kapasitesine baktığımızda bu rakam ortalama 1,2 milyon US$ olmaktadır. Benzer şirketlere göre %50 iskontolu olan şirketin tahmini hisse başı değerini 3.43 TL olarak hesaplamaktayız.

Sonuç

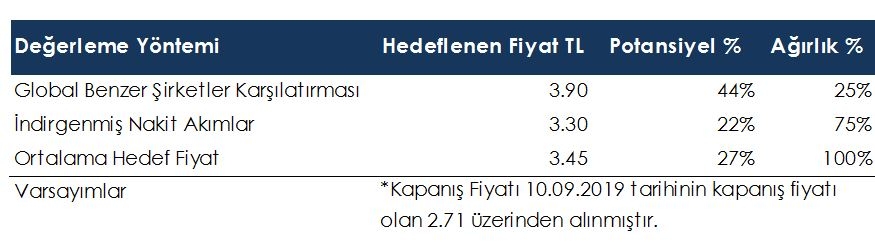

Aksa Enerji için iki ayrı değerleme yöntemi kullanılmıştır. Bunlar indirgenmiş nakit akımları yöntemi ve benzer rakip şirketlere göre piyasa çarpanı karşılaştırma yöntemidir. Mevcut benzer rakip şirketler Aksa Enerji gibi çeşitli elektrik üretim ve dağıtım segmentin de bulunana şirketler olup, değerlemeyi bu ölçüde yapmaya çalıştık. Şirketin 0.9 beta oranı ve %27 yükseliş potansiyeli ile yukarı yönlü hareket etmesini bekliyoruz. Rasyo değerlemesinde yurt dışı ve yurt içi sektörel rasyolardaki dağılımların düzensizliğinden kaynaklı, indirgenmiş nakit akım yönteminin daha fazla ağırlıklandırılması gerektiğini düşünüyoruz ve değerleme tarafında Türkiye kaynaklı iskonto primi yurtdışı şirket rasyolarına uygulanmıştır. Yurt içi atıl durumda duran, önceden yurt içinde kurulu santrallerin yurtdışına taşınarak Afrika ülkeleri ile yapılan garantili US$ bazlı alım anlaşmalarıyla yapılan elektrik üretim faaliyetleri bilanço kalemlerinde operasyonel karlılık ve karlılık marjları olarak yansımaktadır. Afrika kıtasının büyük bir bölümünde aşırı bir enerji talebi olması gelişmiş ya da gelişmekte olan ülkelere göre daha fazla karlılık barındırıyor, ancak bu ülkeler daha fazla risk primi içermektedir. Coğrafi olarak Afrika'da görülebilecek politik ve yönetimsel dengesizlikler, yapısal reformların eksikliği, olası özel sektörün kamulaştırılması, terör/korsanlık gibi istikrar dışı olaylar Afrika ülkelerinde genellikle zaman zaman görülebilen risk prim faktörleridir. Şirketin santralleri için böyle bir risk görülmemekte olup, şirketin bu risk yönetimini uluslararası yüksek kredi derecelendirmesine sahip finans kuruluşlarından teminat mektubu almak gibi yöntemler ile satış tarafında garantilemeye çalıştığını görmekteyiz. Şirketin ayrıca ülke bazlı acil enerji taleplerine hazır makine, teçhizat ve kısa sürede kurulum ile cevap vermesi proje edinimi konusunda şirketin elini güçlü tutmaktadır. Önceki yurt içi atıl ekipmanın makina parklarında tutulması, şirketin olası yurtdışı projesi için herhangi bir CAPEX harcamasını minimize etmesi anlamına gelmektedir. Hazır ekipman ile 3 yılda kurulabilecek santralin ortalama 9 ayda kurulabilmesi şirketin proje edinimlerinde taleplere hızlı cevap vermesine destek veren en önemli unsurdur. Şirket bu strateji ile dışarıda diğer Afrika ve Asya ülkelerindeki potansiyelleri de değerlendirmektedir. Coğrafi risk unsurlarında şirketin riskini minimize edecek hamleler ile olabilecek bir olumsuzluktan aşırı negatif etkilenmeyeceğini düşünmekte olup diğer karlı olabilecek Afrika ve Asya projelerinin yukarı yönlü pozitif potansiyel yaratabileceğini değerlendirmekteyiz.

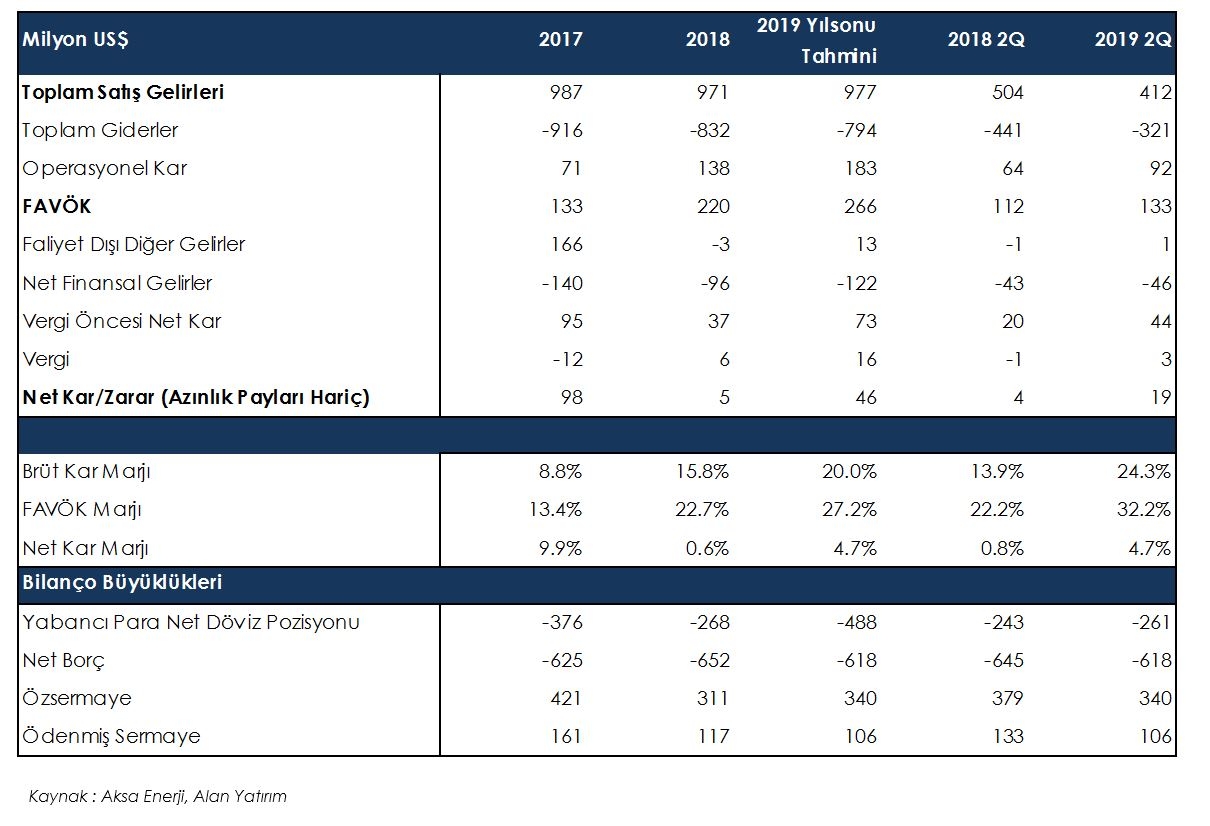

GELİR TABLOSU TAHMİNİ – ÖZET