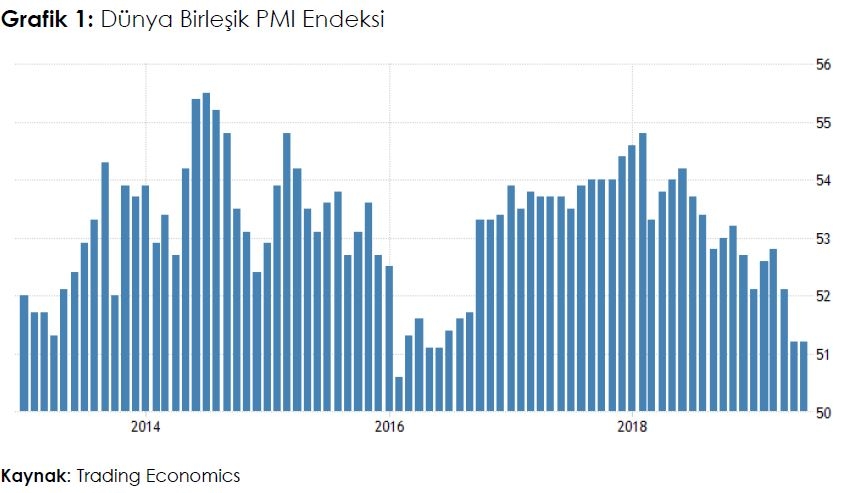

Global Ticaret Savaşları, FED ve TCMB ABD-Çin Ticaret Savaşı, piyasaların gündemindeki canlılığını korumaya devam ederken, Trump’ın dış ticaret açığı konusundaki hassasiyeti okların Çin ve Avrupa’ya yönelmesine neden oluyor. ABD dış ticaret açığını bu iki büyük ticaret ortağına karşı veriyor. Obama döneminde enerjide dışa bağımlılığı azaltma politikası sonucunda, kaya petrolü alanındaki inovatif gelişmeler, ABD’yi dünyanın en büyük petrol üreticisi konumuna taşırken, Trump yönetimi de enerji dışındaki dış ticaret açığını düşürmeyi görev edindi. ABD ekonomisi büyüklük açısından dünyada 1. Sıradaki konumunu korusa da Asya ülkelerinin son dönemde öne çıkması ABD’nin küresel gücünü korumayı ve üretimde dışa bağımlılığı azaltmayı hedeflemesine neden oldu. Günümüzdeki bu rekabet ortamı bir devlet politikası olarak karşımıza çıkıyor. Trump’ın dış ticaret konusunda izleyeceği agresif tavır seçilmeden önce söylemlerinden de anlaşılabiliyordu. Trump dış ticaret açığı verdiği ülkelere yönelik olarak agresif tutumunu sürdürmeye devam ediyor. Ticaret görüşmelerinden olumlu bir sonuç çıkacağını düşünmüyoruz. İşin temelinde ABD’nin küresel gücünden taviz vermek istememesi ve Çin’in kendini geleceğin küresel gücü olarak görüyor olması iki taraf da taviz vermiyor. Bu durum global ticarette belirsizliklere neden olurken yatırım ve tüketim iştahının azalması üretimde yavaşlamaya neden olmakta olup bu olgu global PMI’daki gerilemeden açıkça görülebiliyor.

ABD’de 2015 yılının Aralık ayında başlayan ve %2,5’lara kadar yükselen politika faizi, GSYİH’nın %100’üne ulaşan kamu borcuyla birleşince ABD’deki büyümeyi yavaşlatmaya yetti. Şu an için ABD’de enflasyon ve büyüme %2 seviyesinin altında bulunuyor. Büyüme ve enflasyon görünümündeki zayıflama dolayısıyla FED’ den Ekim ayında 25 bps faiz indirimine gitmesini bekliyoruz. Küresel büyümedeki yavaşlama devam ettiği sürece; her ne kadar Powell basın toplantısında faiz indirimi döngüsünün başlangıcı olmadığını vurgulasa da, biz FED’in faiz indirimlerine kademeli olarak devam edeceğini düşünüyoruz.

FED ve diğer majör merkez bankalarından faiz indirimleri ve parasal genişlemeye yönelik adımlar atmaları beklenirken, gelişen piyasa ülkelerinin merkez bankaları da global konjonktürden aldıkları güçle faiz indirimlerine başladılar. Merkez bankalarının küresel büyümedeki yavaşlama nedeniyle yeniden genişlemeci politikalara başlayacaklarını belirtmeleri ve faiz indirim sürecine gitmeleri TCMB’nin de Temmuz ayı toplantısında 425 baz puan indirime gitmesiyle sonuçlandı. 425 baz puan faiz indirimi, toplantı öncesi piyasa medyan beklentisinden bir miktar uzak olsa da 200 baz puan üzeri indirime kesin gözüyle bakılıyordu. 1 hafta önceki FED toplantısında ABD 10 Yıllık tahvil faiz oranları %2 seviyelerinin üzerindeyken, %1,75 seviyelerine geriledi. Bu açıdan bakıldığında ABD ve Türkiye arasındaki faiz farkının açılması, TCMB’nin 12 Eylül toplantısında da faiz indireceğine işaret ediyor. TCMB’nin 200 baz puan indirime giderek politika faizini %19,75’den %17,75’e düşürmesini bekliyoruz.

TL varlıkların değerlenme sürecine katkıda bulunacak bir diğer gelişme ise küresel büyümenin yavaşlama eğilimine girmesiyle birlikte hammadde fiyatlarının düşüş sürecine girmesi bulunuyor. Hammadde ve enerji maliyetlerindeki düşüş, üretim maliyetlerine pozitif yansıyacakken, önümüzdeki süreçte hammadde maliyetlerindeki düşüşün, fiyatlar genel seviyesini dolayısıyla tüketici enflasyonunu da aşağı çekmesi bekleniyor. Küresel ticaret hacminin yavaşlaması Brent petrol fiyatlarını da aşağı çekecek; dolayısıyla üretim kompozisyonunda önemli bir yer tutan petrol girdi maliyetlerinin düşmesi enflasyonu da aşağı çekecektir. Öte yandan küresel ticaret hacmindeki yavaşlama emtia fiyatlarını da aşağıya taşıyacakken bu durum Türkiye’nin cari açığına da olumlu katkıda bulunacaktır.

Mevcut Konjonktürde BIST100’de Bankacılık Sektörü mü Yoksa Sanayi Sektörü mü Tercih Edilmeli? TL’nin değer kazanma sürecinde ihracatçı konumunda bulunan sektörleri önermiyoruz. Bunun en önemli nedenlerinin ise global piyasalardaki belirsizlik, zayıflayan ticaret hacmi ve TL’deki değer kazanma süreci olduğunu söyleyebiliriz. Öte yandan makroekonomik açıdan bakıldığında büyümedeki bir miktar artışın bütçe gelirlerinde de iyileşme, kamu borçlanma ihtiyacında da azalmaya yol açması ve bütçe açığı/ GSMH’de düşüş mümkün gözüküyor. Bütçe gelirindeki artışla birlikte bütçe açığı da azalabilir. Enflasyonun ise önümüzdeki dönemde baz etkisi kaynaklı olarak bir miktar yükselmesini beklesek de sene sonunda %13 seviyelerine gerileyeceğini öngörüyoruz. Kurdaki geri çekilme enflasyondaki düşüşe destek sağlayacakken, Merkez Bankasının politika faizinde indirime gitmesi için önünde alan açılıyor.

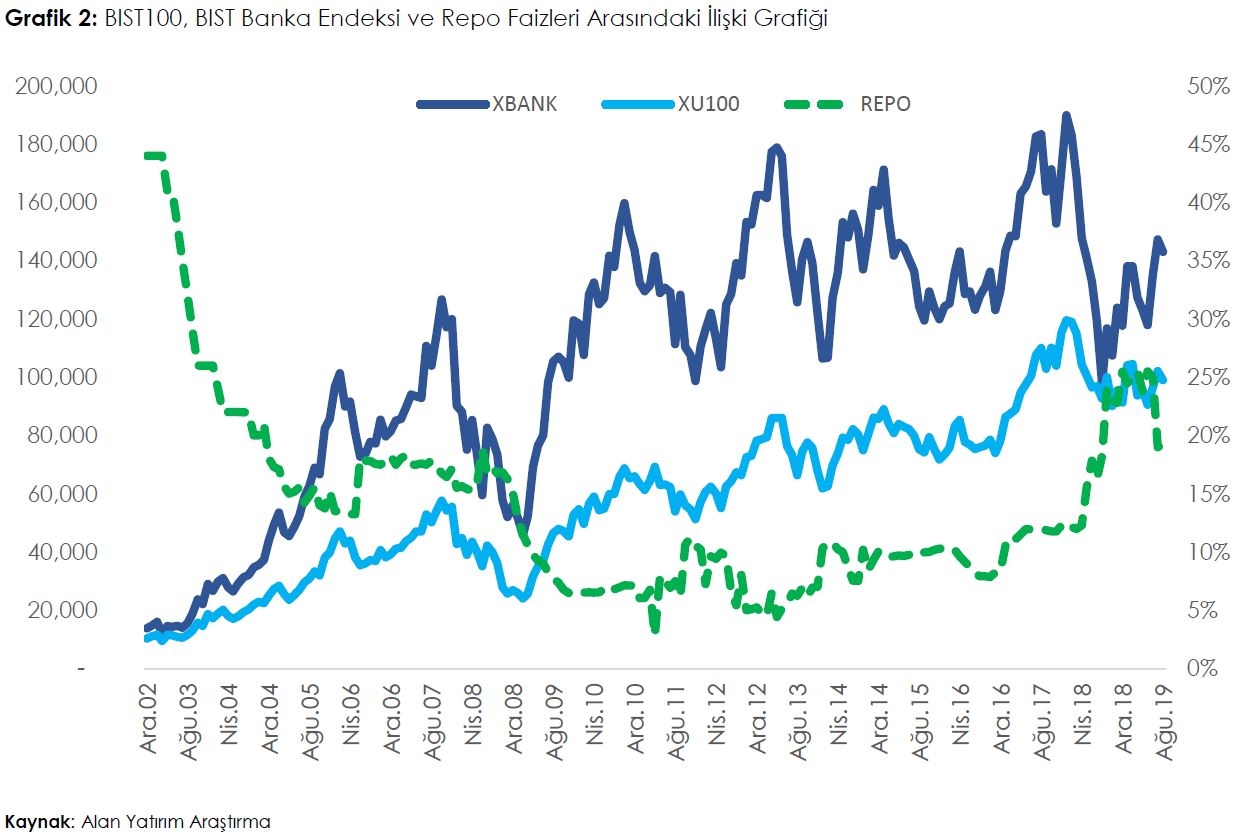

Geçmişteki faiz indirim dönemlerinde genellikle TL varlıkların değer kazandığını ve Borsa İstanbul’un yükseliş trendine girdiğini görebiliyoruz. Faizlerdeki düşüşün BIST’e kote şirketleri pozitif etkilemesinin en önemli sebebi ise şirket varlıklarının en önemli bileşenleri olan kar, büyüme ve faizin, şirketin varlıklarını pozitif yönde etkilemesi yer alıyor. Önümüzdeki süreçte faiz indirim döngüsüne girilmesi, risk priminin de düştüğü takdirde TL varlıklar ve Bankacılık endeksinde de pozitif fiyatlamaların oluşmasına destek sağlayacaktır. Faizlerdeki düşüş büyüme ve karlılığı artırırken faiz iskontosu düşmektedir. Faiz indirim süreçlerinde TL’nin değer kazandığını buradan hareketle de bankacılık sektörünün ön planda kalmaya devam etmesini bekliyoruz. Bankacılık sektörünün neden öncü olarak kalacağını açıklamak gerekirse; faizlerin yüksek olduğu dönemde bu durumdan en fazla bankalar etkilenirken, faizlerin düştüğü dönemde mevduat maliyetlerinin düşmesi, kredi kullanım oranlarının yükselmesi bankaları da pozitif anlamda etkileyecektir. Bir diğer faktör ise düşük büyüme ve yüksek faiz döneminde sorunlu kredilere ayrılan karşılıkların azalması ve bunların tekrardan kara dönüşme potansiyeli yer alıyor. Buradan hareketle bankacılık sektörünün bir süre daha BIST 100’ün üzerinde performans göstermesini bekliyoruz.