Pfizer, pandemi dönemindeki yükselişin ardından Aralık 2021 itibarıyla uzun soluklu bir düşüş trendine girdi. Geçen yıl Ekim - Aralık dönemindeki toparlanma çabaları da satışlarla karşılanınca PFE payının gelinen noktada pandemi öncesi döneme kadar gerilediği görülüyor.

Şirket, COVID-19 aşısı ve Paxlovid satışlarıyla dikkate değer bir nakit akışı sağladı. Bununla birlikte yatırımlarını COVID-19 dışı ürün portföyüne yönlendiren Pfizer, faaliyetlerini çeşitli birleşme ve satın almalar yoluyla genişletme politikasına gitti. Bu süreçte bazı sorunlarla karşılaşan ilaç sektörünün dev şirketi, henüz yatırımlarından beklediği verimi elde edemese de potansiyelini koruduğunu gösteriyor.

Şirket, son olarak yaz aylarında tip 2 diyabet ve obezite tedavisinde kullanılan ilacın üretiminin karaciğer enzim seviyelerini yükseltmesi nedeniyle durdurulduğunu açıklarken kısa süreli yükselişini tersine çevirdi. Ancak bu tür hastalıkların tedavisinde kullanılan ikinci bir ilaç, daha iyi bir alternatif olarak görülürken yapılan denemelerde henüz bir sorun ile karşılaşılmadı. Danuglipron adlı alternatif ilacın çalışma sonuçlarının yıl sonuna doğru bitmesi beklenirken ne kadar büyüklükte bir pazar payına sahip olacağı merakla bekleniyor.

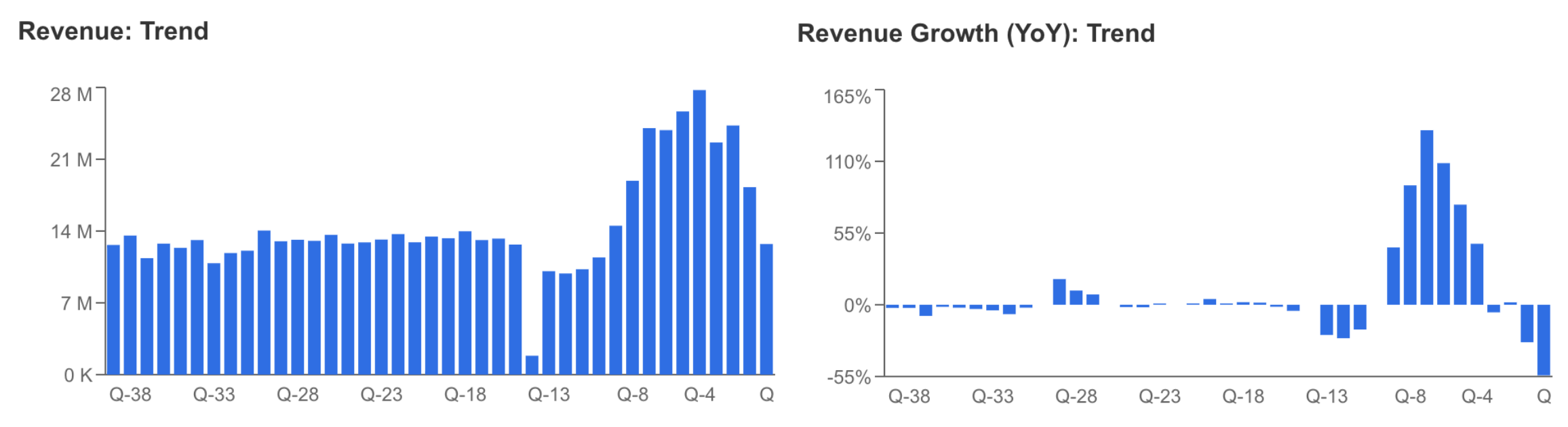

Ağustos ayına gelindiğinde ise ikinci çeyrek kazanç raporunun olumsuz gelmesiyle şirket hisselerindeki düşüş eğilimi devam etti. Raporda COVID-19 dışı ürünlerdeki satışların düşmesiyle son çeyrekte toplam gelirin %54 oranında gerilediği görüldü. Önceki çeyrekte de %28’lik düşüşün ardından daha yüksek oranda bir gelir düşüşü kaydedilmesi negatif fiyatlamayı tetikleyen faktör oldu.

Bunun yanında son çeyrekte hisse başına kazancını (HBK) 0,64 dolar olarak açıklayarak beklentilerin %15 üzerinde bir rakam açıkladı. Ancak Son çeyrek geliri InvestingPro beklentilerinin %5 altında 12,73 milyar dolar gelerek olumsuzluk oluşturdu. Şirket, ayrıca son çeyrek verilerinin ardından 2023 yılı için gelir tahminini 67 - 71 milyar dolar aralığından 67 - 70 milyar dolar aralığına indirdi.

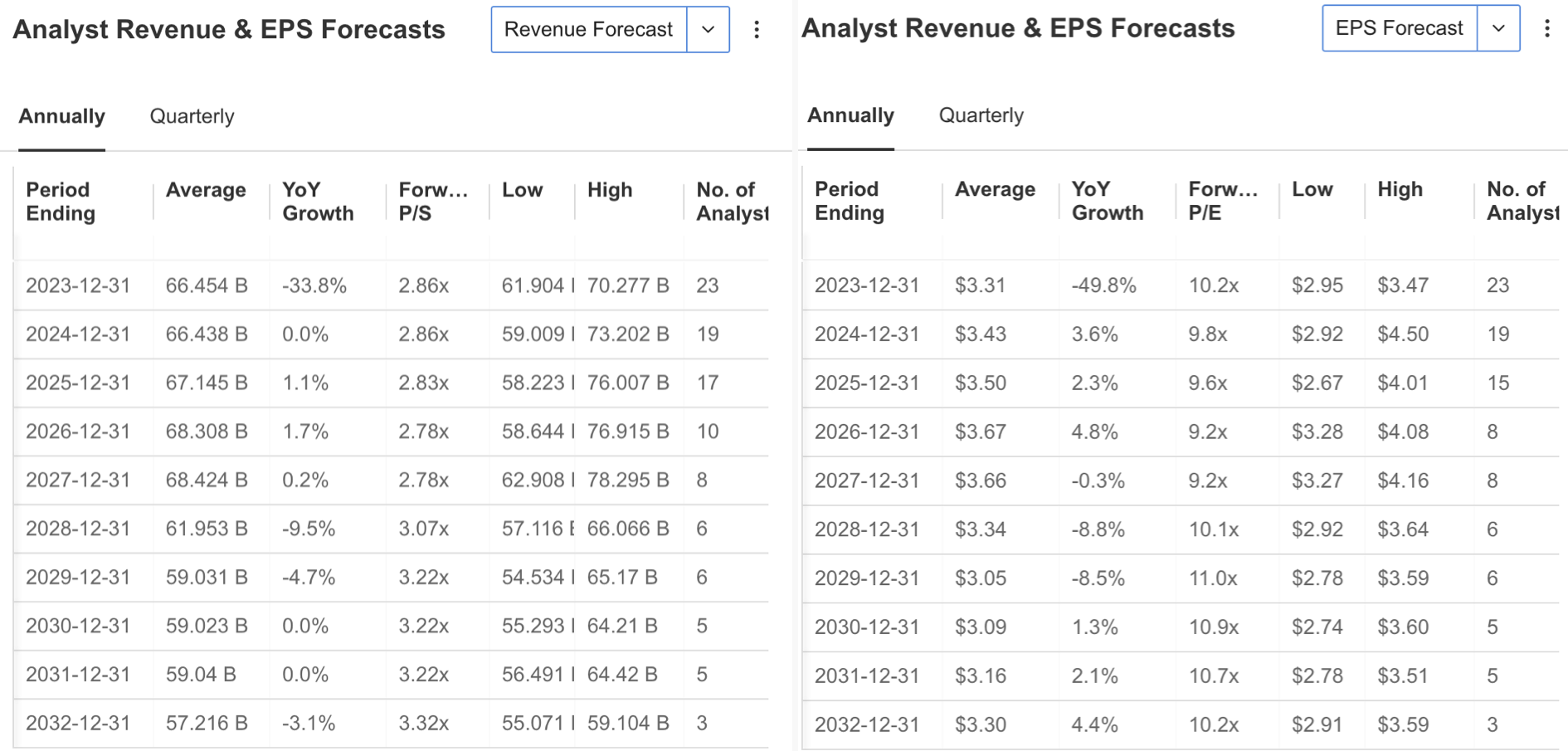

InvestingPro platformu aracılığıyla analist tahminlerine göz attığımızda 14 analistin 31 Ekim’de açıklanması beklenen 3. çeyrek raporu için tahminlerini aşağı yönlü revize ettiği görülüyor. Buna göre mevcut çeyrek için konsensüs tahmini yıllık bazda %26 düşüşle 4,88 milyar dolar seviyesinde. Analistler ayrıca HBK tahminini de %53 oranında düşererek 0,63 dolara çekti.

Daha uzun vadeli tahminlere baktığımızda yıl sonu için HBK, %50’ye yakın düşüşle 3,31 dolar olarak tahmin ediliyor. Önümüzdeki yıllar için ise ılımlı bir yükseliş görüşü mevcut. Yıl sonu için gelir tahmini ise %34’e yakın düşüşle 66,45 milyar dolar. Pfizer’ın önümüzdeki 3 yıl içinde ise gelirin de mütevazı bir artış öngörülürken zayıf bir görünüm tahmin ediliyor.

Şirketin karamsar görünümü tersine çevirmek adına durgun geçen yılın ardından ileriye dönük olarak istikrarlı ve potansiyel bir büyüme modeli için çaba sarfettiği görülüyor. Bu gayretin tablolara COVID-19 dışı gelirlerde %5’lik artış olarak yansıması henüz yeterli görülmezken ilerleyen dönemlerde mevcut yatırımların gelir kalemini destekleyeceği yönde gelişmesi kritik öneme sahip.

Son çeyrek raporunda şirket, COVID bazlı belirsizliği kabul etti. Ancak sonbahar ve kış döneminde aşılanma oranlarının artmasının yıl sonuna kadar şirket kazançlarını olumlu yönde desteklemesi bekleniyor. Ayrıca grip ve COVID aşısının, orta ve uzun vadede kombine bir şekilde olumalı katkıya devam etmesi de beklentiler dahilinde.

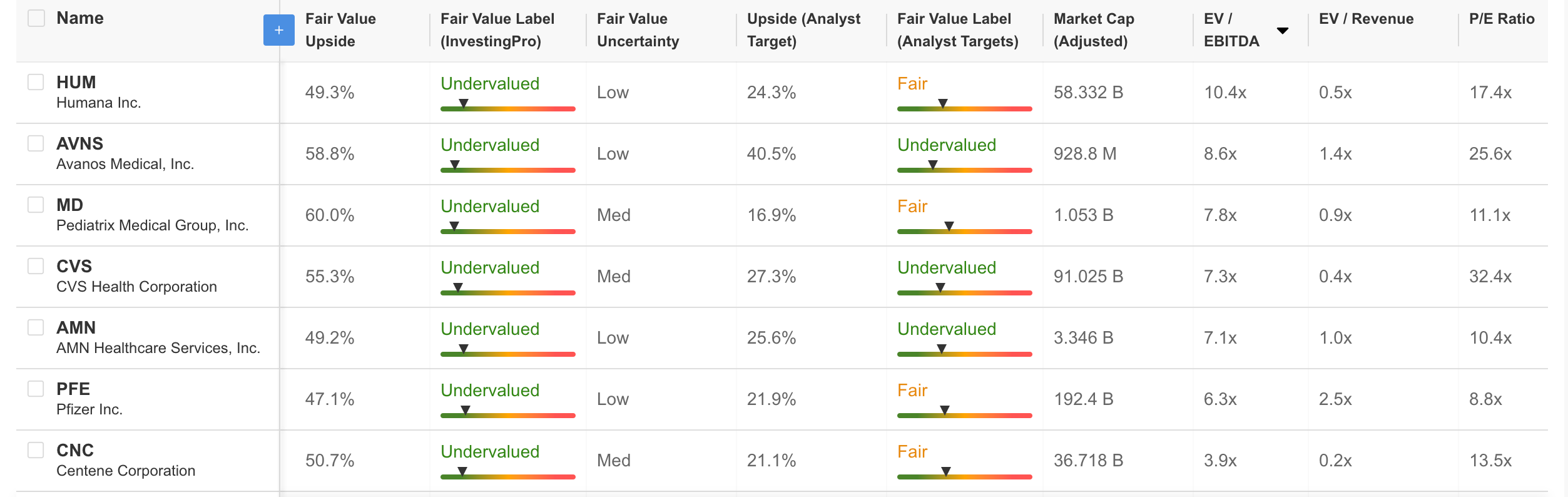

Pfizer’ın gelir marjındaki belirsiz durumuna rağmen PFE payının önemli bir yükseliş potansiyeli yansıttığından bahsedilebilir. Şirket payı adil değer analizi, analist görüşü ve fiyat/kazanç oranı gibi kriterlere göre değerlendirildiğinde; adil değer potansiyeli %47 oranıyla PFE’nin şu an az değerli olduğunu yansıtıyor. Analist görüşleri ise payın %22 oranında iskontolu hareket ettiği yönünde. Bununla birlikte Pfizer, denklerine göre daha düşük bir EV/EBITDA ile gelire göre daha düşük bir şirket değeri radyosuna sahip. Ayrıca fiyat/kazanç oranının 8,8X ile şirketin hisse fiyatının oldukça düşük olduğunu yansıtması, PFE’nin dip fiyatlarına ulaştığına ve güçlü bir potansiyeli olduğuna bir işaret olarak görülebilir.

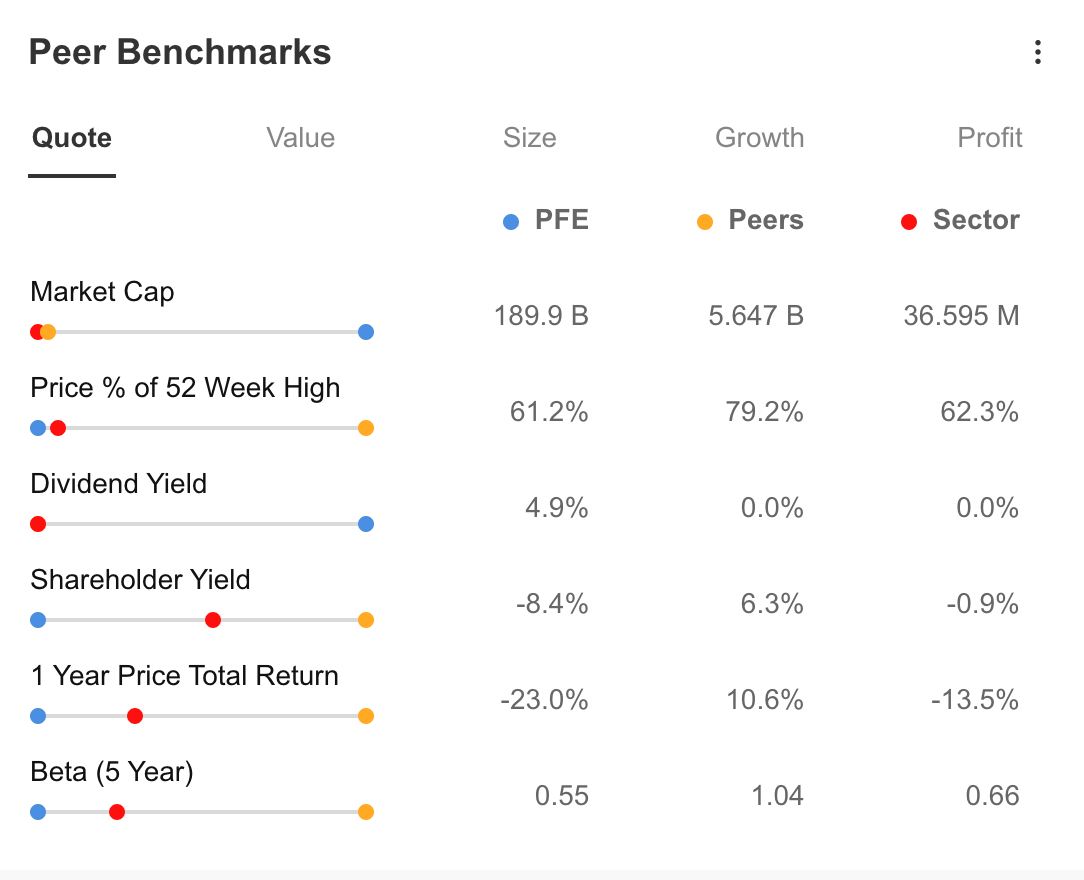

Pfizer’ın denkleriyle ve sektöre göre karşılaştırmasına devam edersek; şirketin piyasa değeri ve temettü verimliliğiyle öne çıkarken hissedar getirisi ve son 1 yıllık toplam getiriyle olumsuzluk yansıttığından bahsedilebilir. PFE, şu an son 1 yılın en yüksek değerinden %61 uzaklıkta hareket ederken bu oranının denk şirketler ve sektör ortalamasıyla yakın olması, sorunun sektörel zorluklardan kaynaklandığına dair önemli bir ipucu veriyor.

Burada dikkat çeken bir detay ise PFE’nin 5 yıllık betasının 0,55 seviyesinde olması. Mevcut betaya göre PFE hissesi borsa hareketlerinden ayrışan fiyat hareketleri yansıtma potansiyeliyle yatırım portföyü için defansif bir varlık olma özelliğine sahip.

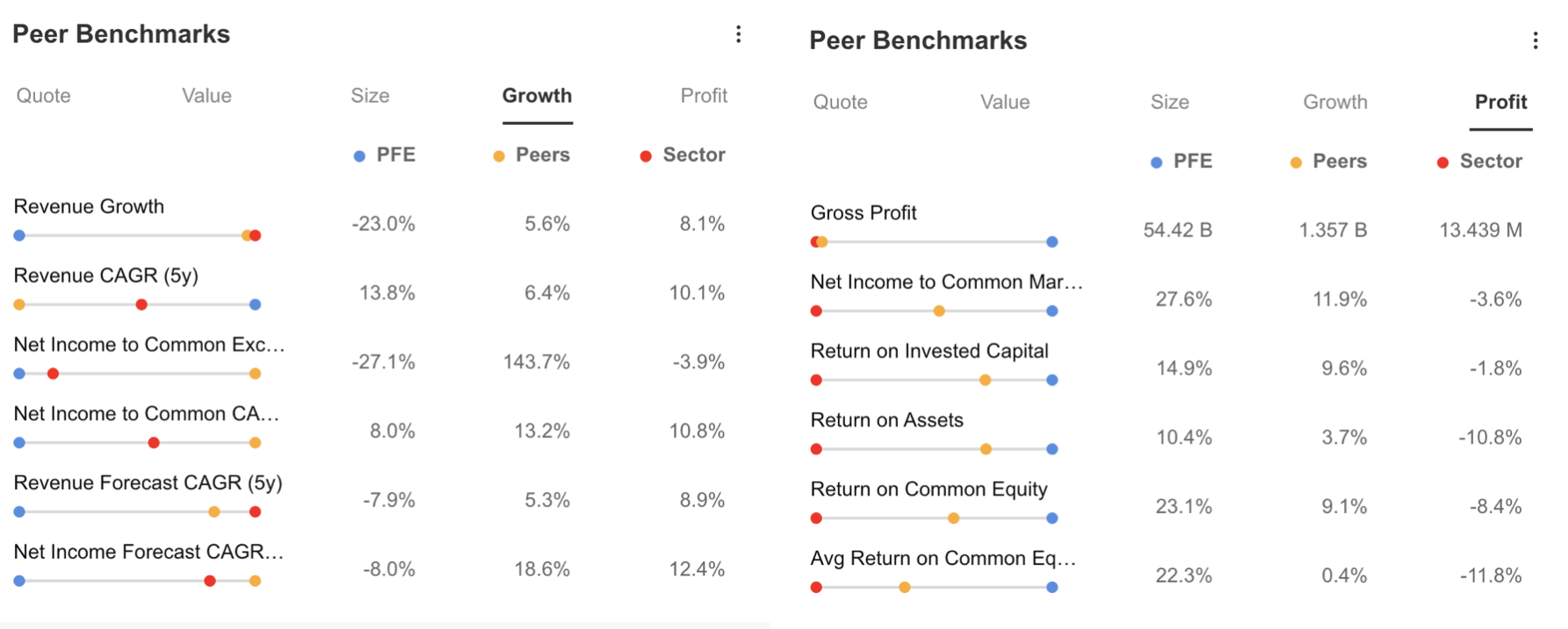

Büyüme ve kârlılık açısından karşılaştırmalarla devam edelim. Cari sonuçlara göre Pfizer’ın büyüme kalemleri, denklerine göre daha sorunlu gözüküyor. Gelir büyümesindeki negatif seyir denk şirketlerin kısmi yükselişlerine karşılık bir sorun olarak addedilebilir. Ayrıca mevcut duruma göre göre önümüzdeki 5 yıl için gelir ve net kâr tahminleri de iyi gözükmüyor. Buna karşılık kârlılık kalemlerininin sektör ve denk şirketlere göre daha iyi kalmaya devam ettiği görülüyor.

Şirketin mevcut büyüklüğüne göre gelirlerini artırmada bazı zorluklar yaşayabileceği kabul edilse de denk şirketlere göre faaliyetlerinden hızlı kâr elde etme potansiyeli de göz ardı edilmemeli.

Zira uzun vadeli bakış açısı satın alma ve birleşme yoluyla yapılan yatırımların önemli bir gelir potansiyeli yansıtmaya devam ettiğini gösteriyor. Ayrıca son gelişmelerde FDA, Eris ile birlikte son COVID varyantlarına uyumlu hale getirilen aşıya 12 yaş ve üstü için insanlar için onay verdi. Bu da talebe bağlı olarak yılsonuna kadar şirket gelirini artırma potansiyeli taşıyan başka bir faktör.

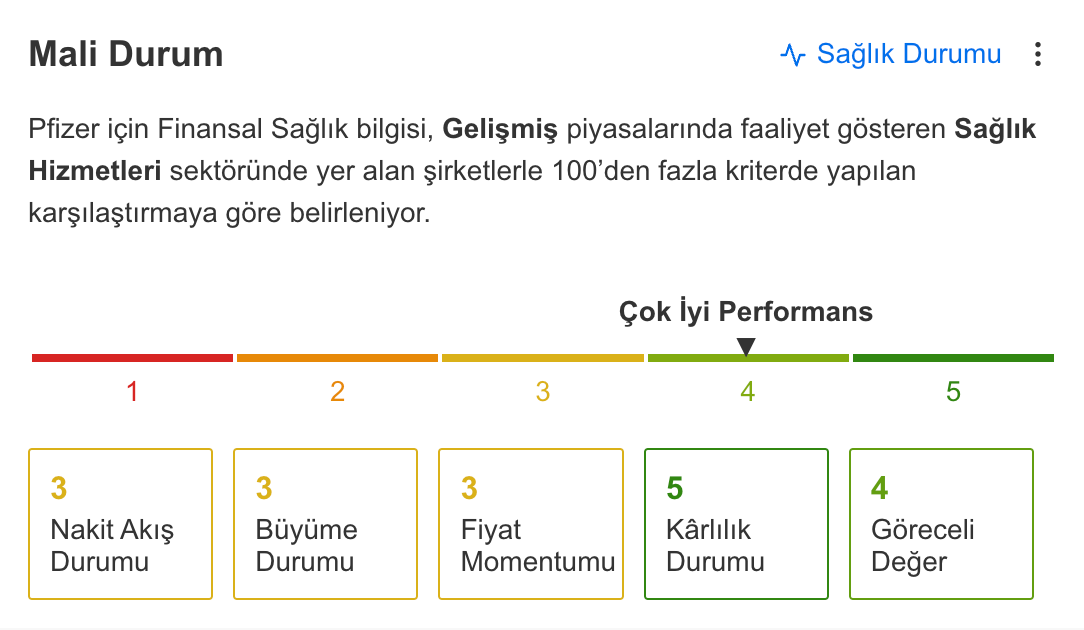

Şirketin finansal durumunu InvestingPro platformu desteğiyle toparlayacak olursak;

- 12 yıldır üst üste temettüsünü artırmasıyla uzun vadeli yatırımcı için cazip bir hisse olması

- Yatırılan sermayeye yüksek getiri sunması

- Hisse fiyatının düşük volatiliteye sahip olması

- Nakit akışının sağlık olması

olumlu yönler olarak sıralanabilir.

Tüm bu gelişmeler ışığında Pfizer’ın genel finansal durumunun çok iyi performans gösterdiğinden bahsedilebilir. Şirketin kârlılık durumu ve göreceli değeri, öne çıkan özellikleri olurken nakit durumu, büyüme ve fiyat momentumunun da iyi performans gösterdiği görülüyor.

Sonuç itibarıyla adil değer analizi, düşük belirsizlikle hissenin 50 dolara yakın bir seviyeye çıkma potansiyelini yansıtarak mevcut 33,6 dolar seviyesine göre %45 seviyesinde iskontolu hareket ettiğini öngörüyor. 23 analistin konsensüs görüşü ise PFE’nin kısa vadede 44 dolar seviyesine kadar yükselebileceği yönde.

Hisse senetlerinin borsa verileri, adil değeri, sağlık durumu ve profesyonel grafikler başta olmak üzere yatırımlarınızdan kazançlı çıkmanıza yardımcı olacak tüm araçlar InvestingPro’da. Katılmak için tıklayın.

Feragat: Yazarımız bu hisselerden herhangi birine sahip değildir. Tamamen eğitim amaçlı hazırlanan bu içerikler, yatırım tavsiyesi kapsamında değerlendirilemez.